La Banque du Commonwealth a fait état d’une augmentation annuelle des bénéfices en espèces de 6 % – pour atteindre un record de 10,2 milliards de dollars – alors que les emprunteurs de la classe ouvrière continuent d’être étranglés par des taux d’intérêt plus élevés et une baisse de l’épargne en raison de la hausse des prix.

Les résultats de l’ABC, qui seront suivis en novembre par les trois autres grandes banques (ANZ, Westpac et NAB), viennent sur le dos de la flambée des bénéfices au cours de la dernière saison des rapports.

Selon le cabinet de conseil en comptabilité KPMG, les Big Four ont augmenté leurs bénéfices après impôt de 55% en 2021 et de 6,5% l’année dernière, pour atteindre un total de 28,5 milliards de dollars.

La plupart des rapports récents sur la crise du coût de la vie se sont concentrés sur la dynamique désinflationniste qui s’est installée dans l’économie alors que l’indice des prix à la consommation est passé de son sommet de décembre de 7,8 % à 6 % dans les derniers chiffres de juin.

C’est encore plus de deux points au-dessus de la croissance annuelle des salaires de 3,7 %, ce qui signifie que les salaires réels continuent de baisser. Néanmoins, la baisse de l’inflation globale a suscité l’optimisme selon lequel le pire est derrière nous.

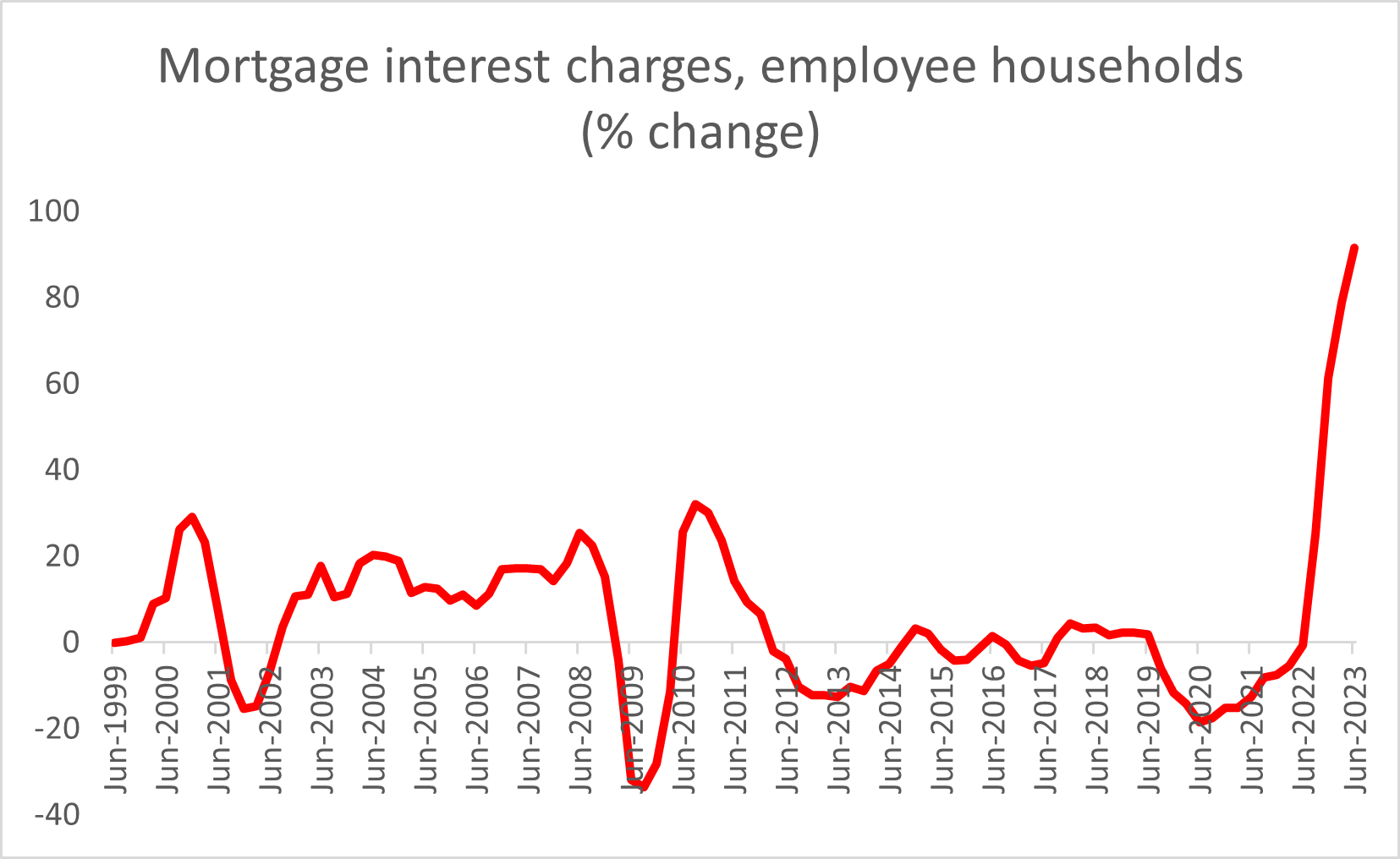

Pourtant, le paradoxe, pour de nombreux ménages, est que le principal facteur contribuant à l’augmentation du coût de la vie est l’augmentation des versements hypothécaires résultant de la hausse des taux d’intérêt.

L’indice des prix à la consommation ne tient pas compte de ce coût, en partie parce que la hausse des taux d’intérêt est l’arme de la Banque de réserve pour faire baisser l’inflation. Autrement dit, la chose même qui est censée tuer le dragon du coût de la vie est, perversement, de le nourrir comme rien d’autre pour les ménages endettés.

Alors, à quoi ressemblent les choses lorsque l’intérêt est pris en compte dans l’équation ?

Les indices du coût de la vie sélectionnés par le Bureau des statistiques – qui, contrairement à la mesure de l’IPC, montrent les effets de la hausse des taux – fournissent une réplique brutale au discours sur l'”assouplissement” des pressions.

Selon les derniers chiffres du Bureau, les ménages d’employés (ceux qui dépendent des salaires pour payer les factures) sont détruits alors même que l’inflation s’est modérée.

L’année dernière, par exemple, le coût de la vie a grimpé de 9,6 %. Pour les retraités, c’est en hausse de 6,7 %.

En fait, au cours des 12 derniers mois, tous les types de ménages ont dû faire face à une hausse du coût de la vie « égale ou supérieure » à l’indice des prix à la consommation.

“L’augmentation du coût de la vie annuel pour les ménages d’employés est la plus forte augmentation depuis le début de cette série en 1999. La dernière fois que l’IPC a enregistré une augmentation annuelle de 9,6%, c’était en 1986”, a déclaré Michelle Marquardt, responsable des statistiques des prix chez ABS. un communiqué de presse la semaine dernière.

Et la hausse a été soutenue par les banques augmentant le taux d’intérêt sur les prêts immobiliers.

Les charges d’intérêts hypothécaires ont augmenté en moyenne de près de 92% au cours de l’année dernière, selon les chiffres du Bureau.

La montée en flèche des profits des banques se fait donc directement aux dépens des ménages de la classe ouvrière.

Source: https://redflag.org.au/article/bank-profits-6-cost-living-10