Aucun président américain ne se rend jamais en Europe sans un sac plein de soi-disant « livrables » et le président américain Joe Biden est dûment arrivé à Bruxelles les 24 et 25 mars pour les sommets de l’OTAN et de l’UE avec une longue liste de nouvelles sanctions et de mesures économiques connexes. Ces nouvelles sanctions américaines, cependant, étaient peu susceptibles d’avoir un nouvel impact majeur sur l’économie russe, car elles constituaient pour la plupart une extension et un approfondissement de sanctions similaires annoncées dans les premières semaines après le début de l’invasion russe de l’Ukraine.

Pour le voyage de Biden, les États-Unis ont annoncé le 24 mars qu’ils «désignaient» (gels d’avoirs et interdictions de transactions/voyages) ce qu’ils appelaient des «facteurs clés» de l’invasion. Cela comprenait des dizaines d’entreprises de défense russes, 328 membres de la Douma d’État russe et le chef de la plus grande institution financière de Russie. La liste complète ici : Le Trésor américain sanctionne la base industrielle de défense russe, la Douma russe et ses membres, et le PDG de Sberbank | Département américain du Trésor

Le 31 mars, les États-Unis ont désigné 21 entités et 13 personnes supplémentaires principalement impliquées dans des réseaux de contournement des sanctions pour se procurer la technologie occidentale.

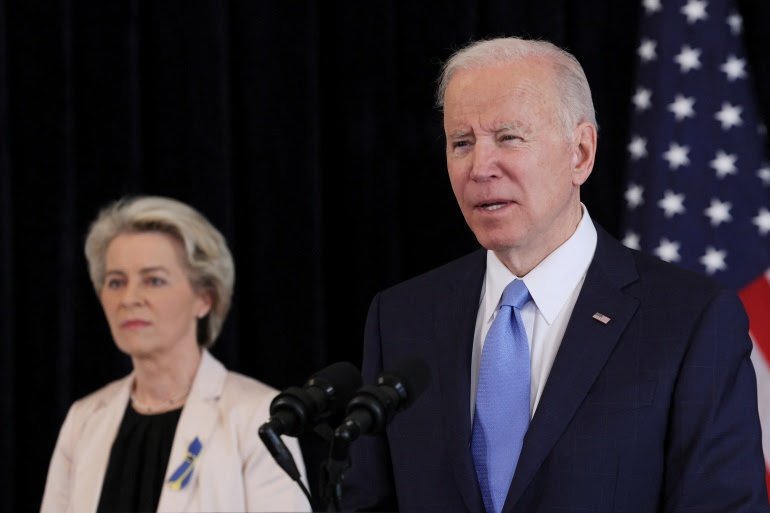

Renforcer l’unité alliée face à l’invasion russe était un objectif critique du voyage du président Biden. En conséquence, montrer au monde à quel point les États-Unis et l’UE coordonnaient les sanctions et les stratégies énergétiques était une priorité pour tous les dirigeants impliqués. Vu sous cet angle, l’arrêt Biden Bruxelles n’a été que partiellement réussi puisqu’aucune nouvelle sanction de l’UE n’a émergé.

Pour sa part dans cette démonstration d’unité alliée, l’UE s’est concentrée sur des mesures énergétiques au lieu d’invoquer une nouvelle série de sanctions. Les États-Unis et l’UE ont tous deux annoncé un « partenariat » et la création d’un groupe de travail de haut niveau le 25 mars qui s’efforcerait de réduire la dépendance de l’UE vis-à-vis des combustibles fossiles russes, mais un certain nombre de pays européens, dont l’Allemagne, restent réticents à annoncer des mesures drastiques contre les exportations énergétiques de la Russie de peur d’exacerber les perturbations d’approvisionnement existantes qui semblent s’aggraver. Ce soi-disant « plan d’action conjoint » augmentera les livraisons américaines de GNL à l’UE de 15 milliards de mètres cubes (bcum) cette année.

En outre, les deux parties ont convenu de supprimer les obstacles réglementaires aux améliorations des infrastructures nécessaires des deux côtés de l’Atlantique pour permettre aux exportateurs américains déjà tendus de “augmenter” les livraisons de GNL et d’autres livraisons à l’UE et de réduire une partie importante de la dépendance énergétique russe du bloc, mais clairement pas pour remplacer immédiatement la totalité des 41% des importations de gaz du bloc qui proviennent de Russie.

L’UE avait convenu plus tôt cette année de transférer radicalement ses achats d’énergie à la Russie sur le long terme en réponse à l’invasion de l’Ukraine et l’achat de plus de GNL d’origine américaine était un élément majeur de cette stratégie, ainsi que l’expansion de la production d’énergie renouvelable dans le pays.

En fin de compte, les importations d’énergie de l’UE en provenance de Russie restent la principale source de devises fortes qui amortit, voire finance directement, l’invasion de l’Ukraine par Moscou, en particulier avec le pourcentage élevé de réserves de devises que la Russie détenait à l’étranger actuellement gelé par les sanctions.

Prochain défaut possible de la Russie

Moscou a refusé au président Biden son sujet de discussion le plus important à Bruxelles en évitant de justesse le défaut de paiement le 17 mars en effectuant les paiements de coupon requis en dollars sur 117 millions de dollars de dette arrivant à échéance. Cependant, le prochain défi pour Moscou approche rapidement avec 2,2 milliards de dollars arrivant à échéance le 4 avril. Aucune de ces dettes ne peut être payée en roubles, selon les observateurs qui ont vu ces contrats (note : certains contrats autorisent de petits paiements en roubles).

Le ministère russe des Finances a pris deux mesures intéressantes cette semaine. Initialement, il a publié une note le 28 mars indiquant que le remboursement intégral de la dette arrivant à échéance serait effectué en dollars. Puis, le 29 mars, elle a proposé à tous les investisseurs étrangers de rembourser leurs obligations libellées en devises étrangères en roubles au taux de change du 31 mars. On ne sait pas combien d’investisseurs ont accepté cette offre. Il y a d’autres indications que la Russie pourrait se préparer à effectuer le paiement prévu, la plus importante étant que les agents payeurs et les banques de compensation continuent d’effectuer de petits paiements sur d’autres instruments de dette à mesure qu’ils arrivent à échéance cette semaine.

Les créanciers restent divisés sur la question de savoir si le paiement sera effectué pour plusieurs raisons. Le premier, bien sûr, est le montant du paiement qui est plus de dix fois supérieur au montant du paiement du 17 mars. La deuxième question est la faisabilité technique. L’Office of Foreign Assets Control (OFAC) du département du Trésor a précisé début mars que de tels remboursements de dettes seront autorisés à l’aide des fonds que l’OFAC a gelés, mais seulement jusqu’au 25 mai. Ainsi, le paiement du 4 avril, s’il n’est finalement pas effectué, est plus un signal politique pour démontrer le défi de la Russie (comportement pas rare dans le cadre d’autres programmes de sanctions) qu’un véritable point de données de stress économique.

Ce n’est qu’après l’échéance du 25 mai, conçue pour donner aux marchés financiers le temps d’amortir en cas de défaut, que nous pouvons commencer à postuler que la Russie a du mal à générer suffisamment de devises fortes pour assurer le service de sa dette par le biais de transactions avec des pays non sanctionnés.

Dans le même ordre d’idées, S&P Global a abaissé cette semaine la cote de crédit de la Russie à “CC”, qui est définie comme “défaut imminent avec peu de perspectives de reprise”. Il y a quatre ans, l’agence a attribué à la Russie une note de qualité « BBB- ».

La question par défaut est une question distincte de la lutte en cours pour savoir si la Russie cessera d’accepter le paiement de ses ventes d’énergie à l’UE en dollars ou en euros et exigera des roubles en guise de paiement. L’UE et la Russie ont toutes deux adopté des positions dures, mais un mécanisme de compromis est probablement en cours d’élaboration par lequel les acheteurs d’énergie transmettent leurs paiements normaux en devises fortes que la Russie convertit ensuite en roubles en interne.

La source: www.neweurope.eu