Après une légère baisse au deuxième trimestre 2020, les rendements des fonds de capital-investissement ont été exceptionnellement solides, principalement en raison de gains non réalisés qui pourraient ne pas se matérialiser compte tenu de la réévaluation des actifs par le marché.

PitchBook, 9 juin 2022

Alors même que le marché boursier est en chute libre et que les taux d’intérêt augmentent, les fonds de capital-investissement (PE) continuent de rechercher de nouveaux investisseurs, colportant le mythe selon lequel les rendements du capital-investissement défient les lois de la gravité financière et génèrent de solides rendements même en période de turbulences économiques. et la baisse des valeurs des sociétés cotées en bourse. Comment s’accomplit cet incroyable tour de passe-passe ?

L’associé commandité d’un fonds de capital-investissement, qui n’est généralement pas une seule personne mais plutôt un comité représentant les intérêts de la société de capital-investissement, gère le fonds et prend toutes les décisions. Le GP passe les premières années de la durée de vie de 10 ans d’un fonds à trouver des entreprises prometteuses à acquérir, et les années restantes à trouver des sorties rentables de ces entreprises. En règle générale, les sorties rentables se font via une vente à un acheteur stratégique dans le cadre d’une fusion ou d’une acquisition (M&A), d’une offre publique initiale (IPO) ou, si ces options échouent, à un autre fonds de capital-investissement.

Les rendements des fonds de capital-investissement d’une année sur l’autre correspondent au montant que le fonds a reçu ou encaissé de ces ventes de sociétés de portefeuille plus la valeur des sociétés invendues restantes encore dans le portefeuille du fonds.

C’est là qu’intervient la malice.

Les entreprises invendues sont des actifs illiquides dont la véritable valeur ne sera connue qu’une fois vendues. Entre-temps, dans les années qui précèdent la fin de la durée de vie du fonds, généralement 10 ans, le gestionnaire du fonds (c’est-à-dire le commandité) fournit des « estimations » de la valeur de ces sociétés. Ces estimations peuvent être optimistes élevées, gonflant ainsi la valeur du fonds et exagérant sa performance jusqu’à ce que le fonds atteigne la fin de sa durée de vie et encaisse entièrement. Ce n’est qu’alors que les investisseurs du fonds apprendront ce que le fonds a réellement gagné et comment il s’est comporté.

Contrairement aux sociétés de capital-investissement, les sociétés cotées en bourse ne peuvent pas cacher leur valeur aux investisseurs. Les cours des actions des sociétés cotées en bourse changent quotidiennement et peuvent être observés par tous. Les sociétés cotées en bourse ont vu leur valeur d’entreprise chuter de façon spectaculaire depuis le début de 2022. Ce n’est pas le cas de la valeur des sociétés invendues dans les portefeuilles de fonds de capital-investissement.

Les sociétés de capital-investissement qui fixent les prix de ces sociétés sont peu incitées à réévaluer leur valeur. Les estimations approximatives de la valeur des stocks invendus du fonds constituent la base du mythe de la solide performance des fonds de capital-investissement et qu’ils servent de couverture contre un marché boursier en baisse.

La vérité est qu’en période de turbulences, ces sociétés ne peuvent souvent pas être vendues via un accord de fusion et acquisition au prix fixé par le GP. Ainsi, les entreprises s’attardent dans les portefeuilles de fonds de capital-investissement. Souvent, ces sorties qui se produisent consistent en des ventes à d’autres fonds de capital-investissement qui ont un besoin urgent de déployer l’argent non dépensé que les investisseurs leur ont engagé.

Encore plus ridicules sont les ventes à soi-même au moyen de fonds de suivi, de fonds de continuation et de secondaires dirigés par des médecins généralistes. Et, soit dit en passant, les gestionnaires de capital-investissement se font de l’argent sur ces ventes en percevant des frais de transaction élevés sur leur fonds de capital-investissement.

Donc, à propos de tous ces formidables investissements privés qui ont soi-disant fourni des rendements gonflés au cours des douze dernières années : devinez quoi ? De nombreuses entreprises acquises sont toujours en attente de vente du fonds de capital-investissement. Et ainsi, comme le confirme la citation ci-dessus de la société de données PE PitchBook, une part importante des rendements des fonds n’est pas réalisée, le fruit de l’imagination fertile des gestionnaires de capital-investissement et de l’incapacité à ajuster les valeurs des entreprises de leurs portefeuilles aux conditions changeantes du marché ( c’est-à-dire à la valeur de marché).

CalPERS est l’énorme fonds de pension des employés publics de l’État de Californie avec plus de 400 milliards de dollars d’actifs. Il a été l’un des premiers investisseurs dans le capital-investissement et a alloué d’énormes sommes d’argent aux fonds de capital-investissement. Il possède un portefeuille diversifié de ces fonds, et c’est l’un des rares États qui fournit des informations par fonds de capital-investissement spécifique. Un examen des avoirs CalPERS PE est instructif.

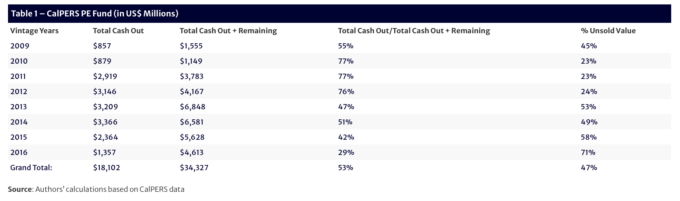

Remarques: (1) Vintage Year fait référence à l’année de lancement du fonds. (2) Total Cash Out fait référence aux liquidités versées par un fonds à ses investisseurs (à CalPERS dans ce cas). (3) Total Cash Out + Remaining correspond à la valeur du fonds et fait référence aux liquidités versées plus la valeur des investissements invendus. (4) Le ratio Total Cash Out sur Total Cash Out + Remaining est la part de la valeur du fonds qui a été réalisée. (5) % Unsold Value est la part de la valeur du fonds qui n’a pas encore été réalisée. Les colonnes (4) et (5) totalisent 100 %. La deuxième rangée du tableau indique que de tous les fonds lancés en 2010 dans lesquels CalPERS a investi, 77 % des actifs du portefeuille ont été vendus et 23 % restent dans les livres de certains des fonds de ce millésime.

Comme Tableau 1 souligne, la part invendue de la valeur totale est en moyenne de 47 % pour les millésimes qui ont entre 6 et 13 ans. Le millésime 2009 a encore 45% de sa valeur liée à des sociétés assises sur son étagère, dont la valeur est en grande partie une estimation par les gestionnaires de fonds de capital-investissement. Les estimations des gestionnaires représentent près d’un quart de la valeur des autres fonds matures avec des millésimes remontant à 10 ans ou plus. Les millésimes plus récents ont des proportions beaucoup plus élevées d’invendus, avec le millésime 2013, qui travaille maintenant sur sa dixième année, coincé avec 53 % d’invendus, et le millésime 2016 avec 71 % d’invendus.

La situation de CalPERS n’est pas inhabituelle. Il n’est pas étonnant que les gestionnaires de fonds de pension affirment régulièrement que leurs placements en capital-investissement sont leurs actifs les plus performants. Près de la moitié de la valeur (47%) des investissements de CalPERS dans les fonds de capital-investissement au cours de la période 2009 à 2016 ne sont que des suppositions éclairées par les gestionnaires de fonds de capital-investissement de la valeur de leurs actifs invendus plutôt que de l’argent comptant. La valeur de ces fonds de 6 à 13 ans est en partie un mirage.

Maintenant, CalPERS double ses investissements en capital-investissement. Selon un récent article du WSJ, le fonds de pension compte sur sa décision de novembre 2021, à compter du 1er juillet 2022, qui augmentera son allocation cible de capital-investissement de 8% à 13% et l’aidera à traverser l’effondrement actuel des actions et des obligations. .

Avec le volume du marché des fusions et acquisitions en baisse de 30% cette année et le tarissement du marché des introductions en bourse, trouver des sorties de capital-investissement peut ne pas être aussi facile que les années précédentes. Les millésimes récents de fonds de capital-investissement peuvent se retrouver avec des niveaux plus élevés de stocks invendus ou être réduits à dépendre encore plus des ventes à d’autres fonds de capital-investissement et à eux-mêmes. Les investisseurs ne doivent pas se laisser berner par le mythe selon lequel les investissements en capital-investissement ont fourni des rendements démesurés au cours des 13 dernières années.

Cela est apparu pour la première fois sur CEPR.

Source: https://www.counterpunch.org/2022/06/22/private-equity-funds-claims-of-strong-performance-are-based-on-a-mirage/